Из статьи Вы узнаете:

Коэффициенты финансовой устойчивости предприятия – это показатели, которые наглядно демонстрируют уровень стабильности предприятия в финансовом плане. К ним относятся нижеследующие коэффициенты.

Коэффициент независимости (автономии)

Общий коэффициент автономии (или как его ещё называют – коэффициент независимости ) – это относительная величина, определяет уровень общей независимости предприятия в финансовой сфере, а также показывает удельный вес собственных средств предприятия во всей сумме. Формула расчёта общего коэффициента автономии выглядит так:

КиР – капитал и резервы,

РПР – резервы предстоящих расходов

ВБ – валюта бухгалтерского баланса

– величина, определяющая относительную долю заёмных средств капитала в общей валюте бухгалтерского баланса. Этот показатель является обратным коэффициенту финансовой устойчивости и рассчитывается по формуле:

ФО – финансовые обязательства

Коэффициент манёвренности собственных средств предприятия

– определяет, какая доля собственных средств предприятия используется для финансирования деятельности в краткосрочном периоде, т.е. какая часть собственного капитала вложена в оборотные активы, а какая – капитализирована. Расчёт производится по такой формуле:

ЗиЗ – запасы и затраты

(также называется коэффициентом финансирования

) – величина, определяющая долю собственных средств, выделяемых на покрытие должностных обязательств. Рассчёт производится по формуле:

(также называется коэффициентом левериджа

или коэффициентом привлечения

) – показывает отношение размера привлечённого капитала к объёму собственных средств. Рассчитывается по формуле:

ЗК – заёмный капитал

СК – собственный капитал

Многие инвесторы используют коэффициент финансового риска для того, чтобы сравнить ожидаемую прибыль от сделки в отношении размеров риска. Коэффициент риска рассчитывается путем деления размера убытков, если цена движется в неожиданном направлении (риск) на величину прибыли, которую трейдер ожидает получить после закрытия сделки.

Многие трейдеры считают коэффициент риска бесполезным, считая его далеким от истины. На самом деле коэффициент риска сам по себе не имеет значения, однако, если его использовать в сочетании с другими торговыми и финансовыми метриками, то он становится одним из самых полезных торговых инструментов. Незнание соотношения прибыли к риску по сделке означает, что осознанная торговля превращается в игру на интуицию.

В данной статье рассмотрим, как правильно использовать коэффициент риска при анализе финансовых рынков.

Основы коэффициента риска

Как было сказано выше, коэффициент риска измеряет отношение размера стоп-лосса к размеру тейк-профита. Когда вы знаете коэффициент риска по торговле, вы легко сможете рассчитать необходимый винрейт, то есть процент успешных сделок. Рассмотрим формулы ниже:

Общие формулы

Минимальная Винрейт = 1 / (1 + Кр)

Требуемый коэффициент риска = (1 / Винрейт) – 1

Пример 1: Если вы входите в торговлю с отношением риска/прибыли 1 к 1 (Кр = 1), то для того, чтобы получать прибыль необходимо добиться совокупного винрейта выше, чем 50 процентов:

Минимальный винрейт = 1 / (1 + 1) = 0,5 или 50%

Пример 2: Если ваша система имеет исторический (совокупный) винрейт 60%, вам необходимо принять соотношение прибыли к убытку как 0,6 к 1 для дальнейшего достижения указанного винрейта:

Необходимый Кр = (1 / 0,6) – 1 = 0,7

Исходя из формул, можно построить следующий график зависимости Кр и Винрейта.

Таблица к графику

Если вы понимаете связь между коэффициентом риска и совокупным винрейтом, то увидите, что нет необходимости в чрезвычайно высоком винрейте для того, чтобы заработать деньги на рынке.

Пример использования коэффициента риска

Шаг за шагом рассмотрим пример использования коэффициента риска в своей торговле.

1) Вход в торговлю.

Мы входим в короткую сделку, в этот момент, отношение прибыли к риску составляет 2: 1 (240/120), а наш минимальный требуемый винрейт составляет 33,3% (1/1 + 2). Это означает, что если наш исторический винрейт больше 33,3% можно смело вступать в торговлю. Однако, если наш исторический винрейт будет ниже, то лучше отказаться от этой сделки, если даже есть все критерии для входа.

2) Цена движется в нашу пользу – коэффициент риска снижается.

После того, как цена пошла в нашу пользу, следует пересмотреть ситуацию. Если оставить стоп ордер на его первоначальном уровне, то коэффициент риска снизится до 0,2 (60/270), а требуемый винрейт теперь составит 83% (1/1 + 1,2).

Задайте себе следующие вопросы для принятия торговых решений:

- Каков текущий коэффициент риска и требуемый винрейт?

- Готов ли я сейчас войти в сделку с текущим стоп лоссом и тейк профитом, а также текущим соотношением прибыли к риску?

- Если нет, то где теперь необходимо разместить новый разумный уровень моего стоп лосса?

- Если нет, то каковы шансы цены достигнуть тейк профита? По-прежнему ли он правильно расположен?

3) Изменение расположение стоп лосса.

Есть много способов размещения стоп лоссов для сведения к минимуму шансов преждевременных закрытий.

В нашем примере, мы разместили стоп лосс выше предыдущего максимума свечи. Теперь новый коэффициент риска увеличился до 1: 1 (60/60), а требуемый винрейт упал до 50% (1/1 + 1).

Вот наиболее простые способы для размещения стоп лосса:

- Максимум/минимум дня

- Поддержка и сопротивление

- Скользящие средние – особенно полезны во время трендовых периодов рынка

Несколько цитат профессиональных трейдеров о коэффициенте риска

“Важно не то правы вы или нет, а то сколько денег вы сделаете, когда вы правы, и сколько вы потеряете, когда не правы.” – Джордж Сорос.

“Честно говоря, я не вижу рынки. Я вижу риски, потенциальную прибыль и результат”. – Ларри Хайт.

“Крайне важно, искать сделки с хорошим соотношением риска / вознаграждения. Терпение есть добродетель для трейдера”. – Александр Элдер.

“Самое главное - управление капиталом, управление капиталом, управление капиталом.”- Марти Шварц.

Коэффициент риска was last modified: Ноябрь 9th, 2016 by Forex Advisor

Расчёт коэффициента финансового риска

Коэффициент финансового риска рассчитывается как отношение заёмного капитала к собственному и показывает, сколько заёмных средств привлечено на 1 руб. вложенных в активы собственных средств.

Вывод: в 2012 году предприятие более независимо от заёмных средств.

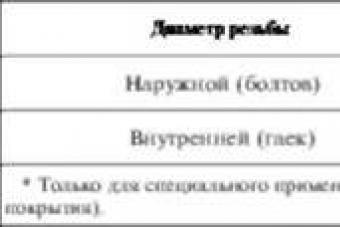

По рассчитанным показателям формируем итоговую таблицу 2.

Таблица 2

Расчёт показателей ликвидности баланса

Баланс считается ликвидным, если его состояние позволяет за счёт быстрой реализации средств по активу показывать срочные обязательства по пассиву. При этом актив и пассив баланса разделяется на 4 группы:

ГРУППА А1- включает в себя наиболее ликвидные активы. Состоит из денежных средств и краткосрочных финансовых вложений.

ГРУППА А2- включает быстро реализуемые активы, для обращения которых в наличные средства требуется короткое время. К ним относятся товары отгруженные, дебиторская задолженность со сроком погашения до 12 месяцев. Ликвидность этой группы зависит от спроса на продукцию, её конкурентоспособности. форм расчёта, своевременности отгрузки и т.д.

ГРУППА А3- медленно реализуемые активы. К ним относятся производственные запасы, незавершённое производство, готовая продукция и товары, для превращения которых в денежную наличность, требуется значительный срок.

ГРУППА А4- трудно реализуемые активы. К ним относятся основные средства. долгосрочные финансовые вложения.

В пассиве баланса также выделяют 4 группы:

ГРУППА П1- наиболее срочные обязательства, которые необходимо погасить в течение текущего месяца(кредиторская задолженность)

ГРУППА П2- среднесрочные обязательства со сроком погашения до 1 года(займы и кредиты)

ГРУППА П3- долгосрочные обязательства (долгосрочные кредиты банка 5-10 лет).

ГРУППА П4- собственный капитал, находящийся в распоряжении организации.

Баланс считается абсолютно ликвидным, если А1?П1, А2?П2, А3? П3, А4? П4.

Результаты расчёта введём в таблицу.

Таблица 3

|

Предыдущий период |

Отчётный период |

Группа активов |

Предыдущий период |

Отчётный период |

|

2011год 2012год

А1> П1 А1> П1

А2>П2 А2> П2

А3> П3 А3> П3

А4< П4 А4< П4

Вывод: Баланс считается ликвидным, так как у предприятия хватает средств на погашение обязательств.

1) Коэффициент текущей ликвидности(коэффициент покрытия)-характеризует общую оценку ликвидности активов и показывает, в какой степени текущие кредиторские обязательства обеспечиваются текущими активами. Так как предприятие погашает краткосрочные обязательства в основном за счёт текущих активов, то, следовательно, если текущие активы превышают по величине текущие обязательства, предприятие рассматривается как успешно функционирующее.

Вывод: >1, следовательно, предприятие покрывает текущими активами свои обязательства. Предприятие более успешно функционировало в 2011 году.

2) Коэффициент быстрой ликвидности (срочной ликвидности) - является промежуточным коэффициентом и показывает, какую часть можно погасить текущими активами за минусом запасов. Рассчитывается по формуле:

Вывод: В соответствии с полученными коэффициентами быстрой ликвидности, предприятие эффективнее функционировало в 2011 году.

3) Коэффициент абсолютной ликвидности - показывает, какая часть краткосрочных обязательств может быть, при необходимости погашена немедленно. Определяется отношением наиболее ликвидных активов к краткосрочным обязательствам. Этот коэффициент является наиболее жёстким критерием платежеспособности предприятия.

Вывод: В соответствии с полученными коэффициентами абсолютной ликвидности, предприятие являлось более платёжеспособным в 2011 году.

Расчёты показателей представим в таблице 4

Таблица 4

Так как значения полученных показателей больше. чем рекомендуемые значения, то можно сделать вывод о том, что финансовые средства предприятия использовались неэффективно.

Коэффициент финансового риска - показывает соотношение заемных средств и суммарной капитализации и характеризует степень эффективности использования компанией собственного капитала. Он определяет, насколько велика зависимость деятельности компании от заемных средств.

Анализ коэффициента финансового риска производится в программе ФинЭкАнализ в блоке Анализ рыночной устойчивости как Коэффициента капитализации.

Коэффициент финансового риска формула

Компанию, большую часть пассивов которой составляют заемные средства, называют финансово зависимой, коэффициент финансового риска такой компании будет высоким.

Компания, финансирующая собственную деятельность своими средствами, финансово независима, коэффициент финансового риска ее низкий.

Этот коэффициент важен для инвесторов, рассматривающих данную компанию как вложение средств.

Их привлекают компании с преобладанием собственного капитала. Однако доля заемных средств не должна быть слишком низкой, так как это уменьшит долю их собственной прибыли, которую они получат в виде процентов.

Синонимы

коэффициент капитализации, коэффициент финансового левереджа

Страница была полезной?

Еще найдено про коэффициент финансового риска

- Коэффициент финансового риска

Коэффициент финансового риска Коэффициент финансового риска Коэффициент финансового риска - определение Коэффициент финансового риска показывает соотношение заемных средств - Коэффициент финансового левериджа

Синонимы коэффициент капитализации коэффициент финансового риска коэффициент привлечения рассчитывается в программе ФинЭкАнализ в блоке Анализ рыночной устойчивости как коэффициент - Коэффициент капитализации

Синонимы коэффициент финансового левериджа коэффициент финансового риска коэффициент привлечения рассчитывается в программе ФинЭкАнализ в блоке Анализ рыночной устойчивости как коэффициент - Разработка методики оценки финансовой устойчивости организаций отрасли обрабатывающей промышленности

Значение коэффициента А Предприятие полностью покрывает денежными средствами краткосрочные обязательства финансовый риск отсутствует наблюдается устойчивый рост - Взаимосвязь финансовых рисков и показателей финансового положения страховой компании

Таким образом можно предположить что кредитные риски обратно связаны с ликвидностью а рыночные риски положительно связаны с данным показателем 6 Коэффициент финансового потенциала Для факторного анализа финансового потенциала - Анализ средневзвешенной стоимости инвестированного капитала в системе анализа цепочки создания стоимости

Так стоимость источников капитала зависит от уровня рискованности компании в частности стоимость собственного капитала зависит от уровня операционного и финансового риска учитываемого при расчете коэффициента бета Стоимость заемного капитала зависит от уровня финансового маркетингового - Операционный, финансовый и налоговый леверидж: трактовка и соотношение

DFL Финансовый леверидж имеет прямую связь с финансовым риском и обратную с финансовой устойчивостью Среди коэффициентов финансовой устойчивости имеются показатели отражающие покрытие постоянных - Оценка рыночной и финансовой устойчивости предприятия

Коэффициент финансового левериджа или коэффициент финансового риска отношение заемного капитала к собственному капиталу Кф л ЗК СК К2015 78084 - Влияние МСФО на результаты анализа финансового положения ПАО «Ростелеком»

Коэффициент концентрации заемного капитала 0,3-0,5 0,556 0,644 0,088 0,522 0,553 0,031 3 Коэффициент капитализации финансового риска 0,5 1,254 1,808 0,554 1,093 1,237 0,144 4 Коэффициент финансирования > - Актуальность коэффициентного метода оценки финансовой устойчивости

Коэффициентом при помощи которого измеряется доля заемных средств используемых компанией кредиты обязательства и заимствования по отношению к собственному капиталу является коэффициент финансового риска левереджа и рассчитывается по формуле Кфр ЗК СК 4 По мнению многих - Комплексный анализ финансовой устойчивости компании: коэффициентный, экспертный, факторный и индикативный

Если значение показателя меньше 1, то предприятие не сможет в полном объеме рассчитаться с внешними инвесторами повышается степень финансового риска Коэффициент обеспеченности собственными оборотными средствами Кобесп СОС или доля собственного капитала в оборотных - Коэффициент привлечения

Синонимы коэффициент капитализации коэффициент финансового левериджа коэффициент финансового риска рассчитывается в программе ФинЭкАнализ в блоке Анализ рыночной устойчивости как коэффициент капитализации - Факторы специфических рисков компаний при оценке премии за эти риски на развивающихся рынках капитала

Примерами подобных индикаторов могут служить такие показатели как например факторы риска в области финансовой стабильности компании -финансовый рычаг и коэффициент покрытия процентов операционной стабильности бизнеса - Анализ долгосрочных финансовых решений корпорации на основе консолидированной отчетности

Уровень финансового рычага 1,08 1,05 Риск ликвидности Коэффициент текущей ликвидности 1,18 1,37 Коэффициент покрытия процентов 12,78 - Формирование многофакторного критерия оценки инвестиционной привлекательности организации

На взгляд авторов к финансовым факторам также относится коэффициент системного риска связанный с вложениями в акции анализируемой компании Для - Кредитная политика предприятия: переход к системному управлению

Таблица 8. Алгоритм расчета показателей оценки финансового риска дебитора Показатели финансового состояния Алгоритм расчета Коэффициент абсолютной ликвидности K абс а А 1 - Оценка экономического риска на основе финансовых коэффициентов

Потери от экономического риска могут носить самый различный характер Они могут выступать в виде материальных денежных потерь потерь... Данная методика основывается только на расчетах финансовых коэффициентов оценке их значений и состоит из 12 этапов 1. Расчет и оценка финансовых - Модель оценки кредитного риска корпоративных кредитозаемщиков на основе фундаментальных финансовых показателей

Преимуществом данной модели является возможность получить количественную оценку кредитного виде вероятности возникновения у компании финансовой неустойчивости Каждому показателю кредитного риска компании соответствует определенное значение регрессионного коэффициента Общий показатель кредитоспособности - Оптимизация структуры бухгалтерского баланса как фактор повышения финансовой устойчивости организации

Первоначально необходимо провести анализ структуры источников организации и оценить степень финансовой устойчивости и финансового риска На основе вспомогательных данных был проведен анализ некоторых коэффициентов табл 6 Таблица 6 - - Модель оценки капитальных активов как инструмент оценки ставки дисконтирования

Во-вторых более высокое значение финансового рычага повышает дисперсию чистой прибыли и соответственно повышает риски которые несет на себе инвестор С учетом финансового рычага коэффициент бета равен 4 Bi